I november 2018 skrev jag ett inlägg där jag gick igenom 16 olika REITS, sedan gjorde jag en uppföljning i oktober 2019 där jag kunde konstatera att dessa innehav hade presterat riktigt bra, många av dem gick bättre än börsen i snitt. Men nu i mars 2020 är det minst sagt andra tider. Det är nu som verkligen agnarna sållas från vetet och man får svaret om denna typ av investering är något att hålla fast sig vid när det blåser orkan på börsen.

När det är högkonjunktur och börsen inte verkar kunna göra annat än att peka uppåt är allt frid och fröjd. Få om någon hade nog räknat med att OMXS30 från toppen den 19 februari på 1900,28 skulle dyka hela 608,01 punkter till 1292,27 – ett ras på hela 32 procent! Detta på endast 23 handelsdagar. Jämför man detta med toppen före finanskrisen så föll börsen lite över 12% under samma tidsperiod. Detta säger en hel del hur oerhört snabbt denna kris har utvecklat sig.

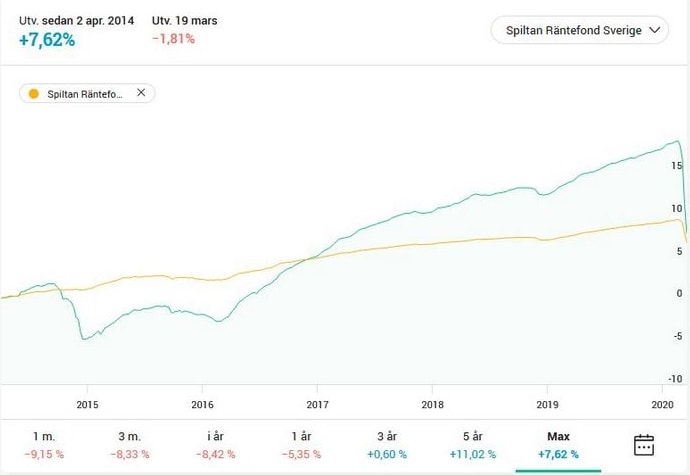

Lyckades du sälja av precis när det small till? Grattis, men många av oss har inte varit så snabbfotade. Som Buffert säger – nu ser man vem som badar naken. Investeringar som man trodde var bergsäkra visar sig ha högst risk av alla. Investeringar som blir låsta och som du inte kan sälja! Vad talar jag om? Jo, i fredags förra veckan så stängdes flera räntefonder från Lannebo, SEB, Cicero och Spiltan helt för handel. Du sitter fast och kan inte sälja av ditt innehav. Det hela beror på att man inte längre kan prissätta kreditmarknaden när alla vill ut. Skulle man vräka ut andelarna på marknaden när det inte finns några köpare skulle de inte vara rättvist för de som är kvar i fonderna.

Fonderna som detta har berörts är:

- Lannebo Corporate Bond

- Lannebo High Yield

- Lannebo Sustainable Corporate Bond

- Lannebo Komplett

- Canegie Coporate Bond

- Carnegie High Yield Select

- Carnegie Investment Grade

- Carnegie Likviditetsfond

- Carnegie Multi

- Carnegie Obligationsfond

- Carnegie Strategifond

- Carnegie Strategy Fund

- Carnegie Total

- Carnegie Total Plus

- SEB Obligationsfond Flexibel SEK

- SEB Korträntefond SEK

- SEB Korträntefond SEK utd

- SEB Korträntefond SEK P

- SEB FRN Fond Hållbar A

- SEB FRN Fond Hållbar B

- SEB FRN Fond Hållbar C

- SEB FRN Fond Hållbar D

- SEB FRN Fond Hållbar E

- SEB FRN Fond Hållbar F

- SEB Obligationsfond Flexibel C SEK – Lux

- SEB Obligationsfond Flexibel D SEK – Lux utd

- SEB Obligationsfond Flexibel UC SEK – Lux

- SEB Korträntefond C SEK – Lux

- SEB Korträntefond D SEK – Lux utd

- SEB Korträntefond HNWC SEK – Lux

- SEB Korträntefond HNWC SEK – Lux utd

- SEB Korträntefond IC SEK – Lux

- SEB Korträntefond UC SEK – Lux

- SEB Dynamisk Räntefond C EUR – Lux

- SEB Dynamisk Räntefond C SEK – Lux

- SEB Dynamisk Räntefond HNWC SEK – Lux

- SEB Dynamisk Räntefond HNWC SEK – Lux utd

- SEB Dynamisk Räntefond IC EUR – Lux

- SEB Dynamisk Räntefond IC SEK – Lux

- SEB Dynamisk Räntefond ID SEK – Lux utd

- Cicero Avkastning

- Cicero Nordic Corporate Bond

- Cicero Hållbar Mix

- Cicero World 0-50

- Spiltan Räntefond Sverige

- Spiltan Högräntefond

I tisdags öppnade Lannebo upp sina fonder igen. Carnegie, SEB och Cicero öppnade redan i måndags. Däremot så är Spiltans fonder fortfarande nedstängda. Jag var övertygad om att det skulle öppnas upp igen efter några få dagar, men nu har det gått en hel vecka. Detta ser jag som väldigt allvarligt och kommer skada Spiltans förtroende. Även om jag lyckades sälja av runt 30% av mitt innehav i Spiltan högräntefond precis innan stoppet så är vi många som nu sitter fast i en rävsax. Enligt Avanza är det över 42 tusen av deras kunder som äger fonden.

Att den är populär hos Avanza är inte konstigt då det endast finns två räntefonder som kvalar in för deras superlån, båda är fonder från Spiltan. Fonder som nu alltså är låsta. Jag utgår ifrån att Avanza kommer se över detta och ta in andra fonder vid nästa översyn. Både kunder och Avanza förlorar pengar på detta då de missar courtage när deras kunder inte kan handla.

Redan när Spiltan lanserade sin högräntefond så blev det rabalder då den rasade ner i källaren direkt. Dock har den gått riktigt bra och varit stabil under de senaste åren. Jag hade sagt till mig själv efter att ha bränt mig på den redan förra gången att jag skulle hålla mig borta, men det argumentet vägde inte tungt när jag hade en del kapital som jag ville parkera.

För en lekman är det inte lätt att förståsigpå obligationsmarknaden och hur den fungerar i turbulenta stunder. Man tror ju att en fond som har 2 i risk hos Morningstar (Spiltans räntefond har 1 i risk) och har utvecklats stabilt lång tid att det skulle vara en investering som är säker när det börjar blåsa upp till storm på marknaden.

Men om man haft örat mot rälsen så finns det de som varnat. En som lyft varningens finger är Sean George som driver kredithedgefonden Hamiltonian. Sean är förmodligen en av de som har mest koll på kreditmarknaden i hela landet. Han var med i USA under finanskrisen. Lyssna gärna på klippet nedan, det är intressant.

Över till REITs

Det blev en lång utläggning kring räntefonder. Men nu ska vi gå över och ta en titt på mina 16 REITs och se hur de har klarat sig, det kommer bli intressant. För dig som inte har hängt med så föreslår jag att du börjar läsa mitt första inlägg om REITs från 2018. Du kan även läsa mitt uppföljande inlägg i ämnet från i höstas.

Låt oss gå direkt på bollen och ta en titt hur dessa REITs har utvecklat sig.

”10 mån” är utvecklingen från mitt första inlägg (nov 2018) till min uppföljning i oktober 2019.

”ökning år” är antal år företaget höjt sin utdelning.

Flera intressanta siffror!

Det första man kan konstatera är att – nej tyvärr REITs är ingen ”safe haven” när det börsen rasar. Snarare tvärt emot, flertalet har åkt på ordentligt med däng och gått ner betydligt mer än OMXS30. Det är lätt att ptro att en REIT är tråkaktier som i vanliga fall är mindre volatila och borde klara av kriser lite bättre. Men faktum är att endast 6 av 16 har stått emot någorlunda.

I min uppföljning skrev jag att bolag med utdelningsökning är ett kvalitetstecken. Tar man en titt nu så ser man att det fortfarande stämmer till viss men att det dykt upp så många undantag att man inte kan se det som ett kvalitetsbolag längre.

Låt oss gå igenom några bolag som sticker ut lite extra.

Realty Income

Låt oss börja med den stora kändisen i sällskapet, bolaget som höjt sin utdelning i hela 24 år! Faktum är att man höjde bara för några dagar sedan fast vi befinner oss mitt i krisen. Världen kommer nog gå under före man sänder sin utdelning. Här på hemmaplan är det nu annars många bolag som slopar sin utdelning helt. Men sättet som ett REIT företag är strukturerat så är de tvingade att dela ut en del av vinsten.

Som du kan se i grafen så har Realty Income rasat rejält och varit en bra bit under OMXS30 även om den har återhämtat sig en del de senaste dagarna. Med det massiva raset på nästan 35% var men nere och touchade 42,45 vilket är nere på 2015 års nivåer.

Risken har definitivt ökat. Några stora hyresgäster är Walgreens, 7-Eleven, Dollar General, AMC Theatres. Hyresgäster som definitivt blir direkt påverkade av den kris vi nu befinner oss i när hela städer riskerar hamnar i lockdown.

Köpläge?

Detta är ett stabilt bolag under normala omständigheter och väldigt populär bland investerare. Jag tror de kommer hitta tillbaka till aktien igen, och under tiden har man en helt okej utdelning att hålla en i handen.

Jag har själv en post i detta bolag och även om man börjar tvivla om detta verkligen är en aktie som man borde äga. Speciellt om man äger den för att minska risken i portföljen. För det gör den ett riktigt dåligt jobb med just nu. Men samtidigt har jag svårt att se att den ska kunna rasa mycket mer härifrån. Går den ner mot 45 igen kan det vara läge att bottenfiska.

Tills vidare ligger jag lågt och kommer varken köpa eller sälja.

Apple Hospitality & Pebblebrook Hotel Trust

Redan i min tidigare uppföljning var hotellmarknaden på fallrepet. Nu är det katastrof och det är svårt att ens se vilken aktör som kommer överleva. När turistnäringen bommat ihop totalt är det svårt att se en vändning i närtid.

Utdelningarna ligger förvisso på väldigt attraktiva nivåer just nu; 10,70% respektive 13,25%

Apple har klarat sig lite bättre, de har främst Hilton och Mariott i sin portfölj, Pebblebrook har en lite mer upscale inriktning men mer brokig skara hotell.

EPR Properties

EPR lever på nöjesfastigheter i form av biografer, skidanläggningar, attraktioner med mera. Rena mardrömmen i denna kris som nu råder med andra ord. Jag lider med de nästan 3000 Avanzianer som äger detta papper. Hittills i år är aktien ner hela -65,65%. Man har haft en bra direktavkastning som förmodligen lockat många. Men nu är utdelningsandelen groteska 18,87%. Blir svårt att se att den nivån kommer vara hållbar framöver.

Hela nöjesbranschen känns extremt osäker just nu så jag här håller jag mig definitivt utanför.

Ladder Capital

LADR var en galen aktie redan innan, men nu har utdelningsandelen gått helt bananas! Vad sägs om en direktavkastning på hela 19,05%! Aktien är ner 63,19% i år. En stor del av raset kan förmodligen härledas till att 17% av portföljen är kopplat till hotell och 8% till retail. Verkligen ingen drömsits just nu.

Men trots allt detta är jag faktiskt lite sugen på att gå in med en chanspost. Jag får känslan att man har ett vasst management som vet vad man sysslar med. Utdelningsandelen är inte ristad i sten men man har faktiskt inte sänkt den de senaste fyra åren. Man har lån i 48 delstater så man är diversifierad till viss del. Men skulle det braka utför för hela USA så är det ingen rolig sits.

Jämfört med EPR Properties så äger jag mycket hellre Ladder Capital, men någon lugn resa kommer det inte bli, den är helt galet volatil just nu.

American Tower & Crown Castle International

Vill man ha mindre risk och mer ”hackar och spadar” så är American Tower och Crown Castle International två bra val. De har sjunkit minst av alla REITs på listan. Båda verkar inom telekom vilket man får anse vara säker bransch just nu. Utdelningen är dock medioker, låga 1,98% för AMT och 3,51% för CCI. Är du intresserad av American Tower kan det vara ett bra tillfälle att passa på om den dippar ner under $200. Crown har varit väldigt volatil så där får man ställa in sig på att det kan bli en bumpy ride.

Ventas

Ventas verkar inom hälsosektorn, man har ålderdomshem och fastigheter inom sjukvården. På ytan låter det som en relativt stabil tillflyktsort dessa dagar. Men så är verkligen inte fallet. Aktien slaktades rejält och var ner hela -66,63% mellan 25 feb och botten den 17 mars. Sedan dess har den rusat hela 44,81% på bara några dagar. Trots detta är den fortfarande ner -47,28% för året. Marknaden har tagit fasta på den extrema osäkerheten som råder just nu. Detta gäller inte minst för ålderdomshem då den gruppen tillhör den absoluta riskgruppen.

Att gå in nu kan verkligen vara att försöka fånga en fallande kniv.

Welltower verkar även de inom samma område och har haft en liknande utveckling så här långt.