I november förra året (2018) postade jag ett inlägg om 16 olika REITs. Stabila utdelare som kunde vara intressant att ha i portföljen. Nu 10 månader senare tänkte jag göra en uppföljning hur de har utvecklat sig.

En stabil utdelare låter inte så dumt att ha som bas i portföljen. Rör de på sig, har det varit en vinnande strategi? Läs vidare – jag tror du blir förvånad!

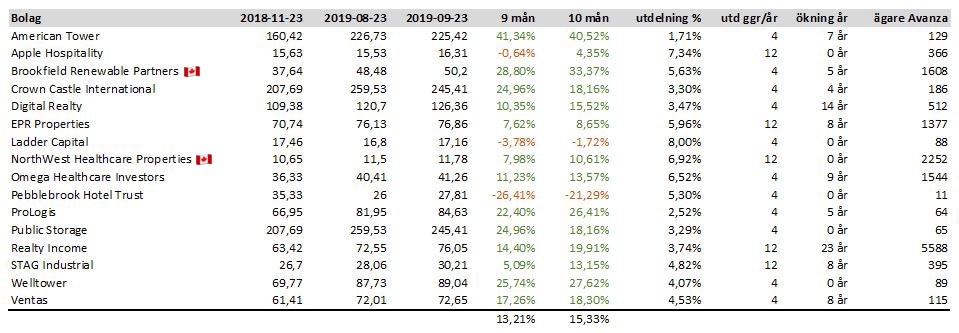

Kursutveckling – endast två är på minus!

Bolagen i genomgången har gått riktigt starkt med några få undantag. Som jag skrev redan i första inlägget så har REITs inom hotell haft det tufft. Det har inte ändrat sig nu 10 månader senare. Allra sämst har det gått för Pebblebrook Hotel Trust som backat med -21,29%. Näst sämst är Ladder Capital med -1,79%. Inte helt oväntat, då det är ett bolag med högre risk, så att man nästan når nollstrecket är inte så illa trots allt. Ladder Capital ger den högsta utdelningen på 8%. Apple Hospitality som är ett annat företag som verkar på hotellmarknaden inom kedjor som Marriott och Hilton. Apple Hospitality kom tillbaka starkt under månad 10. Om jag hade gjort jämförelsen en månad tidigare så hade man hamnat på -0,64%. Nu klamrar man sig över nollan till 4,35%

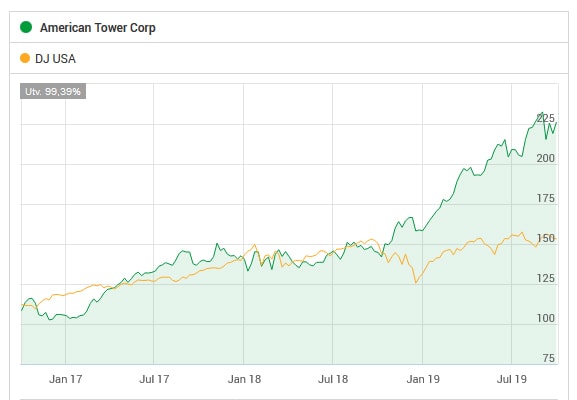

American Tower har haft bäst utveckling de senaste 10 månaderna, med en ökning på hela 40,52%! Utdelningen är däremot inte lika imponerade som nu ligger på runt 1,7%

Utdelningsökning = kvalitetsstämpel

En intressant iakttagelse är samtliga bolag som höjt utdelningen de senaste åren har även haft en positiv kursutveckling de senaste 10 månaderna. De bolag som ligger på minus har haft en oförändrad utdelning senaste året. Man kan även notera att inget av bolagen har sänkt sin utdelning.

I toppen av utdelningshöjarna hittar man mångas favorit Realty Income som höjt sin utdelning under hela 23 år. Trots detta är utdelningen inte högre än måttliga 3,74%. Det är även den REIT som är mest populär hos Avanza med 5588 ägare. Tvåan NorthWest Healthcare Properties ligger långt efter med 2252 ägare hos Avanza.

Valutafaktorn – den svenska peson gav extra boost

Att svenska kronan har blivit rena skräpvalutan har nog inte undgått någon som rest utomlands i sommar.

Den 23 november 2018 när jag skrev förra inlägget kostade en amerikanska dollar 9,09 kr. Nu den 23 september kostar den 9,71 kr. En ökning med 6,82%!

Realty Income – ett räkneexempel

Låt oss använda Realty Income som exempel eftersom den är så populär.

Vi köper för 17 aktier den 23 november 2018 till ett värde av $1078,14 (en aktie kostade $63,42).

Med en kurs på 9,09 får vi betala 9800,29 kr.

Hur mycket har vi då tjänat 10 månader senare?

Den 23 september 2019 har kursen ökat med 19,91% och en aktie kostar nu $76,05.

Våra aktier är nu värda $1292,85. Om dollarkursen vore samma 9,09 så skulle vi haft ett värde på 11 752 kr.

Men eftersom dollarn har stärkts med 62 öre så får vi boost på ytterligare 801 kr.

Till detta tillkommer utdelningen. I detta fall betyder det att du har fått 10 utdelningar då man delar ut varje månad. En utdelning som har stadigt ökat och som nu ligger på $0,22 per aktie.

| 2019-08-30 | $0,2265 |

| 2019-07-31 | $0,2265 |

| 2019-06-28 | $0,2265 |

| 2019-05-31 | $0,2260 |

| 2019-04-30 | $0,2260 |

| 2019-03-29 | $0,2260 |

| 2019-02-28 | $0,2255 |

| 2019-01-31 | $0,2255 |

| 2018-12-31 | $0,2210 |

| 2018-11-30 | $0,2205 |

Summerar man alla utdelningar landar vi på totalt $38,25. Valutakursen har naturligtvis varierat under dessa 10 månader men om man räknar med ett snitt på 9,50 kr så har du även fått 363 kr i utdelning.

För att summera:

Kursutveckling: +1951,71 kr

Valutautveckling: +801 kr

Utdelning: +363 kr

Total värdeökning: 3115,71 kr

Brookfield Renewable Partners kan inte längre köpas hos Avanza

Sedan mitt första inlägg om REITs så har jag köpt in mig i Realty Income och på senare tid även i Digital Realty. Två bolag med stabil utveckling men där utdelningsandelen inte är skyhög (runt 3,6%). För mig är Digital Realty extra intressant då man sysslar med datacenters runt om i hela världen.

Nu har jag inga direkta planer på att öka på med ännu en REIT, men om så vore fallet hade en kanadensisk REIT med högre utdelning varit intressant.

Ett sådant bolag är Brookfield Renewable Partners med över 5% i utdelning. Men pga nya regler så kan man inte längre köpa detta papper hos Avanza. De menar på att man inte kan tillhandahålla rätt information om bolaget.

Trist.

LP som man syftar på står för Limited Partners (kommanditbolag på svenska).

Snittavkastning: 15,33%

Räknar man samman alla 16 REITs i genomgången så har de avkastat 15,33% i snitt. Detta kan jämföras med svenska börsens OMXS30 som under samma period presterat 10,85%. Tittat man på S&P 500 så har gått lite bättre med 13,65%. Dessa bolag har alltså tillsammans utklassat både den svenska och amerikanska börsen i snitt!

Jag hade absolut inte räknat med att dessa bolag skulle prestera såpass bra.

Hur de kommer prestera följande 10 månader är omöjligt att sia om. Men om du känner för att toppa tån i en REIT så skulle jag i första hand kika på de bolag som ökat sin utdelning de senast året. Dessa bolag känns om de bästa hästarna att satsa på. Om marknaden skulle vika neråt och räntan gå upp så vill jag inte sitta med REITs med svajig historik.

Förhoppningsvis kan jag göra ännu en uppföljning hösten 2020.

Nu under pandemikrisen (mars 2020) har jag skrivit ihop en uppföljning hur dessa klarar sig krisen.