Hög tid för en genomgång av nya betalkortsuppstickare såsom Curve, Revolut, Klarna med flera. Tidigare var Coop ett av de bättre kreditkorten på utlandsresan, men nu har man försämrat villkoren rejält. Men som tur är har det dykt upp flera nya fintech aktörer på marknaden med innovativa produkter som är speciellt intressanta för dig som vill spara pengar på utlandsresan.

Inför 2018 skrev jag ett inlägg där jag jämförde de vanligaste kreditkorten på den svenska marknaden. Sedan dess har det hänt en hel del så här kommer en genomgång av de vanligaste och mest intressanta uppstickarna av bankkort på marknaden.

Efter att ha varit helt dött 2020 i och med pandemin börjar man nu åter slåss om kortkunderna igen och bonusarna är tillbaka. Är du intresserad av en invite så har jag inbjudan längre ner på sidan. Just nu kan du få 100 kr om du signar upp sig för PFC.

Försämring av Coop Medmera Mer

Trenden med försämrade villkor av korten fortsätter. Coop har gått över Entercard som kortutgivare. I samband med det följde försämrade villkor. Tidigare var det ett mycket bra kort på utlandsresan då man hade 0% valutapåslag och 0 kr i avgift vid uttag. Detta är nu ändrat till 1,75% i valutapåslag och 1,5% uttagsavgift (minst 35 kr). Årsavgiften är visserligen sänkt med 53 kr, men om du skaffade kortet för dess förmåner utomlands så är det hög tid för tid att säga upp detta kort och se dig om efter andra alternativ.

Flera nya intressanta alternativ från heta fintech bolag

Du som även i fortsättningen vill kunna ta ut pengar utan avgift sitter inte helt lottlös. Flera nya mindre aktörer har dykt upp på den svenska marknaden under den senaste tiden. Låt oss gå igenom några intressanta aktörer som lanserat förmånliga bankkort. De flesta kort från de nya fintech aktörerna är debitkort där köpet dras direkt mot ett konto. Till skillnad mot ett kreditkort där du vanligtvis för 30 dagar kredit och betalar en faktura i efterhand. Båda varianter har sina för och nackdelar.

Dessa fintechbolag var tidigare rätt sena på bollen gällande stöd för Apple Pay men numera är de flesta med på banan.

Gratis kontantuttag blir allt svårare

För att gå direkt på bollen, vi som gillar att åka utomlands märker snabbt att man i andra länder inte kommit lika långt som är hemma när det kommer till det kontantlösa samhället. Därför vill vi kunna ta ut pengar i bankomaten så billigt som möjligt – gärna gratis.

Ett typexempel på avgifter hos en storbank (Swedbank):

Kontantuttag i Sverige och utomlands: 3 % av uttaget belopp, lägst 45 kr per uttag. Valutaväxlingspåslag vid köp/uttag i utländsk valuta: 1,65 %.

Galet att de kan komma undan med dessa avgifter när man tänker på det. Tidigare kunde man lätt ta ut uppåt 20 000 kr genom att använda en kombination av uppstickare på marknaden. Tyvärr så är detta inte lika enkelt nu 2023 då flera aktörer har försämrat sina villkor väsentligt. Framförallt är det Lunar och Rocker som tidigare hade bra villkor för uttag som har infört försämringar. Lunar har tex infört 1,5% valutapåslag för sitt gratiskort Light. Rocker där man tidigare kunde ta ut 3000 kr/månad gratis har nu en avgift på hela 49 kr per uttag samt valutaväxlingsavgift på 1,5%. Rocker går numera alltså helt bort.

2000 kr/månad med Revolut.

2000 kr/månad (€200) med Curve.

1000 kr/månad med P.F.C.

Northmill har gratis uttag och inga valutapåslag så det är ett av få kort på den svenska marknaden som är riktigt bra utomlands numera.

Revolut

Revolut är ett Brittiskt företag som har öppnat upp för den nordiska marknaden. De erbjuder flera fördelar vilket gör dem till ett lockande alternativ. Till korten har man även en app där man kan sätta budget för olika kategorier. Man har tre olika kort Standard (0 kr/mån), Premium (924 kr/år) samt Metal (1680 kr/år). Kortet har många fördelar men det är inte helt utan fallgropar när man börjar läsa det finstilta. Så fortsätt läs och se om detta kort är något för dig.

Tidigare fick man ett UK konto med numera får man ett IBAN konto i Litauen.

Du kan spendera i 150 olika valutor till förmånlig inter bank kurs. Samt att du kan ta ut 2000 kr gratis per månad. Till skillnad mot Curve så har man generösa gränser vid spendering i andra valutor.

Tidigare hade man gratiskort, premium samt metal, numera har man hela fem olika varianter. Standard, Plus, Premium, Metal samt Ultra.

Vad ATM beträffar så ligger gränserna för uttag på €200 för standard och plus, €400 för premium, €800 för metal samt €2000 för ultra.

Ultrakortet kostar hela 500 kr/månad, vad får man få med det som man inte får med metal? Du får en prenumeration på Financial Times, obegränsad tillgång till flygplatslounger, lite bättre cashback och lite längre avgifter för t.ex aktiehandel och avbokningsskydd. Du behöver förmodligen resa väldigt mycket för att Ultra ens ska vara värt att överväga.

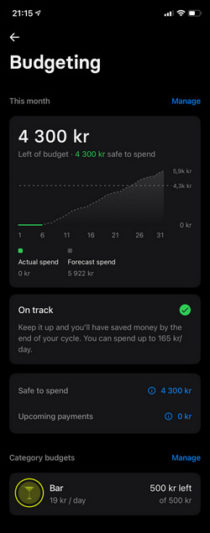

Suveränt budgetverktyg!

Det är främst tre skäl som gör detta till mitt favoritkort. Först och främst så kan jag tanka kortet med andra kreditkort och på det sättet tjäna poäng, det andra skälet är att det fungerar med Apple Pay (mer om detta senare). Men det tredje lite mer oväntade skälet som jag upptäckte efter att ha använt det under en period är den inbyggda budgetfunktionen samt valvfunktionen. Men budgetfunktionen kan du enkelt sätta en gräns varje månad hur mycket du vill spendera. Under månaden får du snabbt en överblick på hur mycket pengar du har kvar att spendera. Du kan även dela in budgeten i olika kategorier. Tex. så vill jag hålla ner kostnaden för att äta ute och kan sätta en gräns för restaurang. Du får då meddelande om du spräcker budgeten.

En annan bra funktion är valvfunktionen som gör att den kan runda upp summan varje gång du handlar och på det sättet får du en digital spargris. Perfekt som du vill spara till något, du kommer spara pengar utan att du knappt märket det.

Kortet har två nackdelar, dels behöver du betala runt 60 kr för att få ett fysiskt kort. Vilket är ett måste om du ska kunna utnyttja de avgiftsfria uttagen – vilket är ett av huvudargumenten med kortet. Men i vissa fall kan skicka kortet till dig fraktfritt, kolla upp vad som gäller för tillfället.

Valutapåslag under helgen

Den andra nackdelen är att om man inte har rätt valuta på sitt konto under helgen när interbank är stängt så blir det ett påslag på 0,5%. Man har ett ganska krångligt system som bygger på öppettiderna för inter bank. Även om interbank ger en fördelaktig växlingskurs så blir det ett påslag på helgerna när interbank är stängt. Det finns även ett extra påslag för några valutor, t.ex. Thailändska Bhat. Ett minus för oss för oss svenskar som gillar Thailand.

Flera valutakonton

En punkt som för Revolut unikt är att du får tillgång till flera olika konton i olika valutor. Du kan tex ha ett konto i GBP ett i EUR och ett i SEK. Fördelen med detta är att du kan fritt växla fram och tillbaka mellan dessa konton under vardagar. Under helgen tillkommer ett påslag så det får man ha i baktanken så man växlar före en resa.

En stor fördel med detta är att du kan passa på att växla till EUR om euron helt plötsligt skulle bli billigare som hände under juli 2023. Men det kan även vara en nackdel om du t.ex växlar på 10,70 kr och du om ett halvår senare ska ut och resa och kursen då står i 9,90 kr. Så beroende på din tidshorisont kan det bli en valutarisk.

Du kan även ha olika budget för dina olika konton.

Smart kort med många funktioner

Som ett av få kort stödjer Revolut nu även Apple Pay. Om du vill kunna börja använda Apple Pay så kan du göra det om du skaffar Revolut. Det fungerar även med Revoluts virtuella kort så du behöver inte vänta tills du får ett fysiskt kort i brevlådan.

De flesta korten på den svenska marknaden är numera Mastercard. Om du vill ha ett Visakort som backup så är Revolut ett utmärkt val. Dessutom är det ett av de bästa korten du kan ha för utlandsresan. För dig som vill ha bättre koll på dina utgifter så är även Revolut ett smidigt alternativ. Eftersom det är ett bankkort så kan du inte köpa för mer än vad du i förväg har laddat på kortet.

Tidigare var SAS Mastercard och Revolut en suverän kombination, men numera så får man inte längre poäng när man fyller på pengar till sitt Revolutkonto. Mend et går fortfarande att fylla på pengar via ett annat kort vilket kan vara praktiskt i vissa fall.

Inbjudan till Revolut

Du får gärna använda min inbjudanslänk om du vill skaffa Revolut!

Passa på att skaffa Revolut nu – det perfekta kortet i mitt tycke med många användbara funktioner. Analys och budgetfunktionen är min favorit för tillfället.

Med standardkortet är det ingen månadsavgift, så du binder inte upp dig för något. För att kunna ta ut kontanter i bankomat behöver du naturligtvis ett fysiskt kort. Men om du vill komma igång på en gång så kan du skapa virtuellt kort. Ett virtuellt kort kan du koppla till Apple Pay.

Vill du läsa mer om varför Revolut har blivit mitt favoritkort så kan jag tipsa om mitt inlägg Därför har Curve + Revolut blivit mina primära kreditkort även på hemmaplan.

Fördelar

– Ladda kortet med andra kreditkort.

– Gratis uttag 2000 kr i månaden eller mer beroende på kort.

– Du kan enkelt frysa/låsa upp kortet.

– Smidigt budgetverktyg – koll på utgifterna under månaden. En funktion som de gjort riktigt snyggt.

– Inget valutaväxlingspåslag under vardagar för flertalet valutor.

– Vaults – du kan runda upp belopp på köp och spara pengarna i en digital ”spargris”.

– Få lättare överblick över utgifterna.

– Push-notis vid köp.

– Skicka över pengar till kompisar som också har Revolut (tänk Swisha).

– Skicka pengar internationellt via IBAN konto.

Nackdelar

– Inte 100% gratis, ett fysiskt kort kostar £4,99 (ca 58 kr) i frakt.

– Påslag på 1% för Thailändska baht, Ryska rubel, Turkisk lira och Ukrainska hryvnia (2% på helgen).

– Påslag på 0,5% för valutaväxling under helgen för de stora valutorna om du inte har rätt valuta på kontot.

– Du behöver växla valuta i förväg under vardagar för att få fördelaktig kurs (om du är utomlands).

– Ladda kortet med andra kreditkort. Nackdel om du vill minimera antal kreditkort.

– Nästan lite för enkelt att fylla på pengar. Hade gärna sett en extra verifiering så man inte av misstag tankar 10000 kr istället för 1000 kr.

– Några kort (utöver Amex) är spärrade från att fylla på, någon har rapporterat att det inte fungerar med ICA kreditkort t.ex.

– Debitkort (prepaid), du måste föra över pengar till kortet först.

– Om du ska betala en resa eller köpa något dyrare så använd ditt vanliga kort, det har förmodligen bättre reseförsäkring och dyl och du har gratiskortet.

– Terminalen måste vara direktuppkopplad.

– Något krångligare att bli kund, du behöver skicka in en bild på passet plus en bild på dig själv (allt detta görs med mobilens kamera).

– Har hört historier om folk som fått sina konton spärrade och inte kan få ut sina pengar. Håll dig borta från skumma transaktioner som kan trigga deras system, sätt inte in mer pengar än nödvändigt.

Curve

Ännu en brittisk startup. Curve har ett intressant nytt synsätt på denna vanligtvis gamla och tröga bransch. Det som är annorlunda med Curve är att du kopplar flera olika kreditkort till ditt Curve kort. Det blir som en proxy för dina kort. Du kan bära runt på ett kort men komma åt och betala med flera olika kort. Din minimalistiska plånbok kommer jubla. Nackdelen är att alla kort inte stöds och inte går att lägga in Curve.

Eftersom att Curve fungerar lite annorlunda så kan det till en början vara lite krångligt att förstå hur det fungerar. Eftersom Curve skickar vidare all merchant category code (MCC) information till det underliggande kortet så trodde jag först man inte skulle kunna komma undan uttagsavgifter och valutaväxlingsavgifter som kan finnas på kortet som debiteras. Men tricket är detta; säg att du vill lägga in SAS Mastercard som har 2% valutapåslag på utländsk valuta. När du lägger in kortet i appen så anger du att Curve ska debitera kortet i SEK. Detta betyder att Curve sköter all valutaväxling. På ditt kontoutdrag hos SAS Mastercard (SEB) så kommer alla köp genom Curve vara debiterade i svenska kronor. På detta sätt kommer du runt avgiften. Det finns dock en hållhake och det är att gränsen för gratis valutaväxling ligger på €1000 per månad för Curve standard som är gratiskortet.

Du som har Revolut som underliggande kort till Curve bör tänka på att undvika denna kombinationen när du är utomlands. Eftersom Revolut inte har något valutaväxlingspåslag (till en viss gräns) så är det bättre att använda Revolut direkt så du inte äter på kvoten hos Curve i onödan.

Gränsen för gratis uttag med standard ligger på €200 per månad, Curve X €200, Curve Black €400 samt €600 för Curve Metal.

Stödet för Amex som försvann fortare än det kom

I början av 2019 gjorde Curve en jättegrej om att nu skulle man lansera stöd för Amex och gå över till en prenumerationsmodell. Nya Black skulle kosta £9.99 per månad (ca 1430 kr/år). De som redan hade Legacy Black skulle då få prova nya black under 3 månader. Med nya Black skulle man få ladda sin Amex Wallet med £1000 per månad gratis. I övriga fall 0,65% (gällde även Blue). Man släppte även ett Metall kort med bättre villkor.

Curve Standard, Curve X, Curve Black och Curve Metal

Den 28 januari 2019 släppte man sin nya prenumerationsmodell. Black kostar nu €9,99 i månaden. Den stora nyheten som alla hade väntat på var att nu skulle man äntligen få stöd för Amex! Men bara 36 timmar senare meddelar Amex att samarbetet med Curve upphör. Värdet för att betala nästan 120 kr i månaden blir helt plötsligt mer eller mindre noll. Jag får säga att jag är inte helt förvånad. Att man skulle kunna dumpa (Amex) pengar i en wallet och få poäng för det var lite för bra för att vara sant. Naturligtvis orsakade detta världens liv i deras community.

Nu över fyra år senare är finns det fortfarande inte stöd för Amex.

Hela idén med Curve är att man ska kunna koppla flera olika kort till ett enda kort, tyvärr införde man en rejäl försämring som innebär att med standard så kan du bara koppla två olika kort, hela vinsten med att använda Curve försvinner då. Med Curve X kan du koppla 5 kort, med Black och Metal kan du koppla obegränsat antal kort.

Är det då värt att skaffa X, Black eller Metal? Curve X kostar runt 50 kr i månaden så det är inte jätteblodigt och att bara kunna koppla två kort räcker inte långt, men för mig som haft kortet länge så kan jag använda de kort som redan finns inlagda, men jag kan inte lägga in nya kort och när mina kort går ut så kommer jag få problem och får ta mig en funderare om jag vill betala. Men så här långt är Curve det kortet som jag alltid har med mig och betalar med i 99% av fallen (om jag inte använder Amex).

Skillnaden mellan X, Black och Metal är inte jättestor. Med Black och metal kan du få 1% cashback i vissa fall, bättre försäkringar och med metal får man lounge access.

Go back in time

Unik funktion för Curve som jag inte sett någon annan tjänst erbjuda. Med denna funktion så kan du flytta en transaktion till ett annat kort efteråt. Från början kunde man flytta transaktioner från 14 dagar tillbaka. Men nu under pandemin har man utökat detta till hela 90 dagar!

Perfekt för dig som har ett företagskort men av misstag betalade med ditt privata kort eller vice versa. Du kan nu flytta köpet till rätt kort i efterhand.

Denna funktion öppnar även upp helt nya möjligheter för poängjägare. I mitt inlägg hur du maxar din SAS Eurobonus beskriver jag detta mer ingående.

Anti-Embarrassment Mode

En liten men ack så bra funktion som man nyligen släppt är ”Anti-Embarrassment mode”. Du som har ett Amex vet hur pinsamt det kan bli när man ska betala och kortet inte fungerar – de kanske inte ens tar emot Amex eller m du försöker betala med ett kort som inte har tillräckligt med pengar.

Med denna funktion så växlar Curve automatiskt över till ett annat kort om det första kortet inte går igenom. Jag brukar ha mitt Revolut kort som underliggande kort till Curve som standard, på det kortet brukar jag sätta en gräns på hur mycket jag kan spendera på månad. Det händer att jag inte tänker på att jag passerat min gräns, istället för att neka kortköpet så växlar Curve helt enkelt bara över till ett annat kreditkort i bakgrunden och köpet går igenom. Vill jag tvunget ha utgiften på mitt Revolutkort så kan jag efteråt använda Go back in time funktionen.

Inbjudan

Om du är sugen att prova Curve så använd gärna min inbjudanslänk.

När du signar upp dig får du €5 samt 1% cashback i 30 dagar.

Fördelar

– Samla flera kort i ett enda kort.

– Du kan enkelt frysa/låsa upp kortet.

– När du köper något utomlands får du meddelande vad det kostade i svenska kronor.

– 1% cashback hos utvalda partners (främst med black och metal).

– ”Go back in time” byt till ett annat kort i efterhand upp till 30 dagar. Praktiskt om du t.ex. vill ha företagsutgifter på ett speciellt kort. Eller kunna tajma in SAS MC kampanjer t.ex.

– Push-notis vid köp.

– Du kan lägga in Curve som ditt bonuskort hos tex Coop, ICA och Willys och på så sätt på få ditt köp registrerat som medlem. Praktiskt så du bara behöver koppla ett kort per kedja.

Nackdelar

– 2% valutaväxlingsavgift utomlands om du spenderar över €1000 per månad (gäller gratiskortet).

– Max €200 i gratis uttag per månad med Standard och X, €400 per månad gratis med Black och €600 med Metal.

– Cashback endast under 30 dagar (med standard), 60 dagar med X, 90 dagar med Black och 120 dagar med Metal.

– Terminalen måste vara direktuppkopplad.

– 100% mobil, du kan inte logga in med datorn.

– Upp till 1,5% valutapåslag under helger.

– Om du ska betala en resa eller köpa något dyrare så använd ditt vanliga kort, det har förmodligen bättre reseförsäkring och dyl.

– Rabatter som är kopplade till ditt vanliga kortnummer försvinner så tänk på att använda ditt vanliga kort i dessa fall. Rabatt på bensin t.ex. om du har ett bensinkort.

Rocker

Under 2019 plöjde Bynk ner en hel del i marknadsföring för sina konsumentlån. Reklam som man fick kritik av från Konsumentverket. I Början av 2020 bytte namn namn till Rocker.

Fram till 2021 var Rocker varit en väldigt anonym spelare bland betalkort på den svenska marknaden som det inte snackades så mycket om. Men därefter började det hända grejer. Framförallt öste man pengar på värvningskampanjer. Detta var naturligtvis inte hållbart långsiktigt. Tidigare hade kortet en rad fina villkor som man med åren stadigt försämrat.

Kortet i fråga är ett Visa debitkort. Detta kort är väldigt likt funktionsmässigt till P.F.C. Du laddar på kortet med pengar via Swish.

Vid köp utomlands används Visas växelkurs. Uttag från kontot sker via Trustly, minsta summan du kan ta ut är 200 kr.

PFC, Lunar och Rocker blir direkta konkurrenter

Det kommer bli intressant att följa fighten mellan PFC, Lunar, och Rocker då de blir direkta konkurrenter på den svenska marknaden. PFC har fördelen att de funnits längre på marknaden och har således ett försprång. De har även kommit lite längre i utvecklingen av appen som nu fått lite fler funktioner. Deras utveckling går dock väldigt långsamt så på den punkten är det inte svårt för Rocker att komma ikapp.

Överraskande bra app – anslut andra banker

Efter att ha installerat appen så måste jag säga att jag blev positivt överraskad. Den är något buggig men har förvånansvärt smidiga funktioner. De har stöd för både Google pay och Apple pay. Den har de flesta funktioner som man skulle kunna önska sig, du kan sätta en budgetgräns per månad, dela en kostnad, stänga av internetköp och låsa kortet.

Själv har jag sagt upp mitt Rocker kort så jag har inte längre superkoll på funktionerna i appen numera.

Automatisk påfyllnad från sparkontot

En funktion som är värd att lyfta är att man kan ställa in så det automatiskt förs över en summa när ditt saldo på kortet understiger under en fastställd nivå. Du kan på detta sätt dra nytta av räntan på sparkontot maximalt.

Börsnoteringen som inte blev av

Vem ligger då bakom Rocker? Jo, den norska mediekoncern Schibsted är den största ägaren. De tre grundarna har tidigare bakgrund från Lendo.

Den 29 oktober var det meningen att Rocker skulle börsnoteras, men samma dag meddelade bolaget att man drar tillbaka sin notering och kommer istället att fortsätta med en privat finansieringsrunda.

Man fick rejäl kritik av Affärsvärlden när de gick igenom bolaget i sin IPO-analys – att noteringen var ett desperat drag.

Jag blev minst sagt förvånad när jag läste om nyheten på Breakit på fredagsmorgonen. Breakit skriver vidare i en uppföljande artikeln att noteringen beräknats ha kostat 45 miljoner för rådgivare och andra tillhörande kostnader. Pengar som nu alltså är helt bortkastade.

Alltihop framstår som minst sagt förvånande.

Från bäst i klassen på cashback till ett av de sämre korten

Rocker har i ett antal steg infört ett flertal försämringar som tillsammans gör att jag inte längre kan rekommendera detta kort.

Tidigare kunde man få upp till 10% i cashback, men för att kunna få cashback värt namnet numera så behöver man dels ett Plus eller Premium paket samt tjänsten Rocker Extra som är en kredit. Detta gör det hela så omständligt att det inte är värt mödan.

Jag har själv sagt upp mitt Rocker kort och kommer således inte använda Rocker längre.

Obs! Numera har man inte längre gratis uttag och man har även infört valutapåslag, därför att detta inte längre ett bra kort att ha med på resan.

Sparkonto

Med Rocker har man kunnat få en ok ränta på sparkontor, men numera är man inte bäst i klassen så det är knappast värt att skaffa enbart för räntan. Vill man binda på 1 år så kan man visserligen nu (aug 2023) få 4,05%, Den rörliga räntan ligger just nu på 2,50%.

Men eftersom pengarna ligger hos Penser så kan man vilka gärna skaffa ett konto direkt hos Penser i så fall.

Fördelar

– Gratis, ingen årsavgift (med standard).

– Inget valutaväxlingspåslag (gäller Plus och Premium).

– En reseförsäkring ingår i kortet.

– Sparkonto direkt i appen till bra ränta (via Erik Penser Bank).

– Även om det är ett förbetalt kort kan du ställa in så det automatiskt förs över pengar till kortet från sparkontot.

– Är ett Visa kort, så om du vill ha ett Visakort som komplement kan du överväga Rocker.

– Diskret kort, kortnumret står på baksidan.

– Du kan spärra för e-handel och kontinenter.

– Svenskt företag, du kan kontakta dem på svenska.

– Du kan ta ut pengar direkt till bankkonto via Trustly.

Nackdelar

– Man har infört ett flertal försämringar som för att kortet inte längre är attraktivt.

– Man kan inte längre få 10% cashback med gratiskortet.

– Man har infört uttagsavgift och valutaväxlingsavgift.

– Kan inte användas för spel och transaktioner som kan omvandlas till kontanter.

– Debet kort, du måste sätta in pengar i förväg (pre-paid).

– Använder Visa växlingskort, kan vara något sämre än interbank kurs.

– Du kan inte byta PIN kod.

– 200 kr minimum om du vill ta ut pengar via Trustly.

– 100 kr minimum på kortet, så du kan inte tömma det helt via Trustly.

P.F.C.

Ett svenskt alternativ till Revolut. Ägs numera av Svea Bank. PFC kortet vinner titeln för det osexigaste namnet, samma klass som Finansiell ID-Teknik BID AB (BankID). En stor fördel med ett PFC kort är att du kan föra över pengar snabbt och enkelt till kortet med Swish. En annan fördel är att du är igång på på några få minuter via BankID som är sättet man registrerar sig.

Det fysiska kortet skickas gratis och du får det inom 3-5 dagar. Snabbare än Revolut och Curve som skickar sina kort från utlandet.

Detta kort kan vara en utmärkt ersättare för dig som nu har sagt upp Coop kortet efter de försämrade villkoren. Eller har ett annat ”gamle bank” kort och bara vill få ner avgifterna när du är utomlands. För dig som samlar poäng är det däremot inte något intressant alternativ då man inte kan fylla på kortet med andra kreditkort och få poäng. Likt Revolut är detta ett prepaid Mastercard där du fyller på via antingen Swish eller Plusgiro.

Detta är ett debitkort likt de flesta av konkurrenterna, men lusläser man villkoren så verkar det som att man kan handla för mer än vad man har insatt och alltså hamna på minus. Betalar man inte in dessa pengar inom 5 dagar så tillkommer en avgift på 100 kr. Något att vara vaksam på alltså.

1000 kr i gratis bankomatuttag

Tidigare kunde med med PFC ta ut 3000 kr, men numera kan du bara ta ut 1000 kr utan avgift med gratiskortet. Det som fortfarande gör det lite intressant att ha med på resan är att man inte har någon valutaväxlingsavgift, vilket gör det förmånligt att betala med om du ska köpa något i en annan valuta än SEK. Med Premium kan du ta ut 10 000 kr/mån gratis.

I början var appen väldigt basal med få funktioner, numera har man lite fler funktionen men jämfört med tex Revolut är den fortfarande ganska basic. Extra funktioner som finns är att du tex kan investera i krypto. Har man barn så kan de få ett PFC Junior kort, det finns även PFC duo för par.

Automagiskt sparande

En funktion som man infört som jag använt länge med Revolut är att du kan ställa in att du ska spara en summa för varje köp du gör. Välj mellan 5, 10, 20 kr. Du kan även föra över pengar till sparandet manuellt. Funktionen är ganska simpel för närvarande, du får heller ingen ränta, det hamnar bara i en annan pott.

Inköp på delbetalning

Deras nyaste funktion går ut på att du kan dela upp köp mellan 800-10 000 kr på avbetalning på upp till 12 månader. Haken är att det kostar mellan 30-50 kr per månad. Denna funktion är något som jag verkligen vill avråda ifrån. Den effektiva räntan kan bli över 36%. Spara ihop dina pengar och handla när du har råd. Aktiverar du denna funktion så kommer de även göra en kreditprövning.

Sätt sparmål

På samma sätt som med Revolut så kan du skapa sparmål som du automatiskt kan spara till. Antingen en manuell skumma som du lägger år sidan eller att PFC automatiskt för över några kronor varje gång du köper något med kortet. Du kan ställa in 5 kr, 10kr eller 20 kr för varje köp.

Jag har provat funktionen med Revolut och det fungerar bra. Jag nådde mitt mål på 3000 kr. Men sedan dess har jag stängt av det. En nackdel för mig är att kontoutdraget blir så ”skräpigt” då varje köp genererar två transaktioner. Men det är trevligt att ha en extra gömma när kontot visar 0 kr.

Skapa grupper och splitta kostnader

En intressant funktion nyligen lanserats är att man nu kan skapa grupper för att kunna dela kostnader med vänner som också har ett PFC kort. Denna funktion är troligen mer intressant för de som vill kunna dela på kostnader på t.ex. en semester. För enklare situationer där man bara vill kunna splitta en nota på restaurangen så kommer Swish fortfarande vara det smidigaste och enklaste sättet.

För egen del är detta inte något kort som jag kommer använda alls här hemma. Att man bara kan ladda det via Swish är en begränsning, då finns det andra kort som passar mig bättre. Men att ha som reservkort utomlands för att kunna ta ut pengar så passar det bra. Ett användningsområde man skulle kunna ha det till här hemma är att man laddar en summa på kortet och låta det ligga hemma så kan man ha det som en liten ”emergency fund”.

Kontantuttag i Asien kan strula

Jag testade kortet en hel del på min senaste resa. Kortet fungerade inte att ta ut pengar med i varken Sydkorea eller i Taiwan. Jag har hört flera andra som också rapporterat om att det är problem med kontantuttag i Asien, Thailand b.la. Däremot så kunde jag handla med det i affärer, det var bara uttag som inte fungerade. När jag kontaktade PFC så gav de lite svävande svar, de kände till att det kunde vara problem men samtidigt kunde de inte ge direkta svar i vilka länder det inte fungerar. Om du ofta är i Asien och vill skaffa kortet så är detta någon att ha i åtanke. Använd i så fall hellre Revolut som jag inte hade några problem med.

PFC Premium – 35 kr/mån

Vad får man för 35kr i månaden? Du kan ta ut 10 000 kr/mån samt att man får budgetfunktioner i appen. Inget som jag skulle betala för, speciellt inte eftersom jag kan få gratis uttag med Northmill (mer om det kortet nedan).

PFC Junior och PFC Duo

Med deras nya funktion PFC Junior så kan du skaffa extra kort till ditt barn som de kan handla med. När de använder kortet så får du meddelande i din telefon. Du kontrollerar även kortet på så sätt att du kan frysa det. Denna tjänst kostar 20 kr/mån.

Till skillnad från Premium så tror jag faktiskt att detta är en tjänst som kan vara uppskattad. De nya ”peach” korten är rätt snygga.

PFC Duo är ett gemensamt konto och kostar minimum 35 kr/mån. Märkligt nog är detta en separat tjänst som inte ingår i Premium, ser inte att detta skulle vara något värt att betala för.

PFC överger Wirecard

När skandalen kring Wirecard eskalerade under sommaren 2020 så stoppade brittiska motsvarigheten till Finansinspektionen tillståndet för brittiska Wirecard vilket gjorde att PFC kortet slutade fungera under ett antal dagar. Även Curve blev påverkade av detta, de var redan på väg att flytta över hanteringen själva ett arbete som de påskyndade. Curve gick aldrig tillbaka till Wirecard igen. Under november 2020 så lämnade även PFC Wirecard och de gamla svarta korten slutade fungera. Senare släppte man persikofärgade kort med Svea Bank som kortutgivare.

Fördelar

– Gratis!

– Junior, ge extra kort till dina barn som du kontrollerar (ej gratis).

– Ladda kortet snabbt med Swish.

– Gratis bankomatuttag upp till 1000 kr per månad i hela världen i gratisvarianten (över det 1,5% i avgift).

– Kontaktlösa betalningar.

– Svenskt kort, fungerar med 3D secure.

– Diskret kort, kortnumret står på baksidan.

– Inget valutaväxlingspåslag.

– Du kan enkelt frysa/låsa upp kortet i appen.

– Man kan enkelt föra tillbaka pengarna igen till sitt bankkonto.

Nackdelar

– Går ej att ladda med andra kreditkort.

– Inloggning via BankID, lite krångligare än enbart touch ID.

– Använder Mastercard växlingskurs, ej interbank som är mer förmånligt.

– Debitkort, du måste sätta in pengar i förväg.

– Går inte att exportera kontoutdrag.

– Kontantuttag kan strula i vissa länder.

– Vänder stig enbart till den svenska marknaden, man har inget internationellt tänk.

Lunar

Lunar (tidigare Lunar Way) är en dansk aktör som även tagit sig in på den svenska marknaden. Deras tjänst är mer eller mindre en kopia av Revolut – ett prepaid kort som de flesta av konkurrenterna. T.om. förpackningen som kortet kommer i är identiskt med Revolut.

Man har fått sin egen banklicens och det låter som att man har lite större ambitioner än att bara lansera ett debitkort. På senare tid har man även lanserat sparkonto med mycket bra ränta och investeringsfunktioner.

2023 – Är kortet bra igen?

Covid satte käppar i hjulet för de flesta, Lunar är inget undantag. När man började komma in på den svenska marknaden hade man storslagna planer, men nu hör man inte mycket om Lunar längre.

De senaste åren har man justerat villkoren några gånger så det är inte så lätt att hålla koll på vad som gäller, man får även lusläsa för att hitta avgifterna.

Numera är det 1,5% i valutaväxlingsavgift om man har gratiskortet, detta gör att Lunar inte längre är ett intressant alternativ för utlandsresan.

Lunar har har nu fyra olika nivåer, light, standard, plus och unlimited.

Light

Gratisvarianten, man får vara ett digitalt kort, inget fysiskt.

Standard

Detta var tidigare gratiskorten, men som mycket annat så blir det ständiga försämringar. Med standard får du ett fysiskt kort, kostar 19 kr/mån. Valutaväxlingsavgiften är borta på detta kort, men det är inte värt 19 kr/mån i mitt tycke. man får även fler konton.

Plus

För 79 kr/mån får du tre Visakort och kan välja mellan färgerna guld, roseguld och silver. Utöver detta får du tre virtuella kort, gemensamt konto samt en rese och bagageförsäkring. Du kan skapa gemensamma konton. Inget valutapåslag.

Unlimited

149 kr/mån. Samma som premium fast du får sex olika konton samt ett av de tre fysiska korten är i metall.

Metallkortet är mer eller mindre det enda du får extra utöver premium. Högst tveksamt om skulle vara intressant för någon att betala 840 kr/år bara för att få ett kort i metall.

Som jämförelse så kostar Revolut Metal 170 kr/mån och Curve Metal €14,99 (ca 177 kr/mån).

3,75% i ränta på sparkontot

Den främsta anledningen till att jag fortfarande använder Lunar är att man alltid har legat i topp nät det kommer till räntan på kontot. Just nu i augusti 2023 ligger räntan på 3,75% och me det är man fortfarande i toppen. En annan fördel är att pengarna som är kopplade till kortet är samma konto som ger ränta så man behöver alltså inte flytta pengarna till ett separat konto för att få ränta.

Då Lunar har en egen banklicens så har man förutsättningar att bli en rejäl spelare på den nordiska marknaden och konkurrera med Revolut. Men än så länge har man inte spelat sina kort rätt och hållit en väldigt anonym profil.

Fördelar

– Gratis

– 3,75% i ränta på insatta pengar.

– Visakort

– Snabb och enkel registrering via BankID.

– Frys kortet i appen.

– Du fyller på kortet med ett annat kreditkort.

– Stöd för Apple Pay och Google Pay.

– Stöd för virtuellt kort.

– Du får ett eget svenskt bankkonto.

– Du kan föra över pengar internationellt (SEPA betalning).

Nackdelar

– Debitkort, du måste sätta in pengar i förväg.

– Går inte att exportera kontoutdrag.

– Rörig hemsida, svårt att hitta det finstilta.

– Inte längre ett bra kort på utlandsresan.

– Ingen cashback på kortet.

Northmill

Northmills tjänst är väldigt enkel med få funktioner. Men kortet har en stor fördel som numera nästan gör det unikt på marknaden – inga avgifter för uttag eller några valutapåslag!

Ett perfekt kort att ha med sig på utlandsresan alltså!

Det finns inte så mycket att säga om detta kort, värt att nämna är att du får (aug 2023) 2% i ränta på dina insatta pengar, långt ifrån toppen men bättre än inget. I övrigt är det ett Visa kort, du får även ett fysiskt kort hemskickat gratis, något som få andra erbjuder numera.

Jag har precis skaffat detta kort själv så jag har inte kunnat prova det ännu. Mend et är ett kort som jag tänker uteslutande bara använda på resa utomlands.

Fördelar

– 0% valutapåslag.

– Gratis fysiskt Visa kort.

– Gratis bankomatuttag.

– Digitala kort, du kommer snabbt igång med tjänsten.

– Fyll på pengar via Swish.

Nackdelar

– Om du vill ha sparkonto måste du ansöka om det separat.

– Få extra funktioner.

Klarna

Av någon anledning har jag aldrig riktigt gillat Klarna, försöker alltid undvika det alternativet vid check-out när jag ser det i en butik på nätet. Nu har man iallafall tagit fram ett kort som man kallar för Klarnakortet. För ovanlighetens skull är det ett Visakort, vanligtvis är det Mastercard som bankerna brukar erbjuda nuförtiden.

Ser väldigt bra ut på pappret men du kan inte använda det för kontantuttag! En stor nackdel enligt mig, då faller hela idén om att kunna ha det på utlandsresan. Plus att det är ett av få kort som fungerar med Apple pay. Det kan även vara intressant för dig som vill ha en svensk aktör och vill kunna logga in med BankID.

Fördelar

– Gratis!

– Fungerar med Apple pay/Google pay.

– Inget valutaväxlingspåslag.

– Du kan frysa/öppna kortet i appen.

– Välj kortdesign. Korten har en vertikal design som är lite annorlunda.

– Inga kortuppgifter på framsidan.

Nackdelar

– Kan ej användas för kontantuttag – inga bankomatuttag!

– Betalkort, kopplat till bankkonto.

– Avgift vid månadsfaktura (29 kr).

– Görs en kreditupplysning.

Forex kort

Uppdatering 2021. Pandemin har slagit hårt mot Forex av naturliga skäl och man har valt att sälja sin bankverksamhet till Ica banken. Ett ganska desperat beslut kan tyckas. Även om detta beslut inte påverkar kreditkorten så undrar man hur hållbar deras affärsmodell kommer vara på sikt när fler och fler länder går mot kontantfria samhällen. Forex kommer omvandla sin verksamhet från bank till betalningsinstitut i samband med denna försäljning.

Forex kort är det som är mest likt ett klassiskt kort från storbankerna. Tidigare fanns kortet både som bankkort och kreditkort. Men efter försäljningen så finns det numera bara som kreditkort. Kortet kostar 225 kr per år.

Kan vara ett bra kort för dig som reser mycket utanför EU.

Fördelar

– 56 dagar räntefri kredit.

– Rabatt på bensin, köp av valuta och besök i Menzies lounger (Arlanda och Landvetter).

– Gratis bankomatuttag utanför EU.

– Inget valutaväxlingspåslag.

– Ingen kontantuttagsavgift om du köper valuta på kortet hos Forex.

Nackdelar

– Ej gratis uttag inom EU (2% lägst 40kr).

– Inget för dig som vill ha ett kort gratis.

– Lite gammelbank, ingen app/push-notiser som ger enkel överblick över utgifter.

Om du använder några av mina referral länkar på denna sida hjälper du mig att stötta utvecklingen av den. Win-win, Stort tack!